NacionalPolítica & Economía

Depurando el efecto FOMO luego del Trump trade

La celebración del Día de acción de gracias (“Thanksgiving day”) en EEUU dio cierto respiro a la decantación de emociones y toma de decisiones de los inversores internacionales ya con tres semanas de Trump trade en sus espaldas y giraron la atención hacia otro lado como por ejemplo la situación francesa, mientras sus colegas argentinos, amén de los reparos conocidos, continúan de fiesta.

En las mesas de operaciones locales y en los bunkers financieros las conversaciones siguen sesgadas, quizás guiadas por la insaciable codicia, en que todavía se le pueden “hacer unos puntos más a los bonos”, en buen romance, que los títulos públicos en dólares aún tienen cierto “upside” para aprovechar. En tal sentido, los “benchmark” rondan entre los 500 y 400 puntos básicos de riesgo país. Ni que hablar del “carry trade”, algo descubierto por los más púberes en la gestión de Cambiemos, cuando los más veteranos les explican que no hay nada nuevo, se trata del viejo juego de la tasa que hizo furor en los ’80. Todo indica, según se recoge en las charlas de mesa a mesa, que los números dan como para atravesar el verano sin turbulencias, por lo que, aquellos que no decidan cerrar posiciones antes de fin de año es porque apostarán al “carry” por lo menos gran parte del primer bimestre del 2025.

Un conocido economista sub-40, podría decirse afín al oficialismo, le reconocía a un grupo de clientes del mercado, respecto a la performance económica que al fin de cuentas el plan le había salido bien al Gobierno, en alusión a que fue una especie de apuesta ciega, pero de continuar las chances de un buen 2025 seguían creciendo. En tal sentido, parece que hay una especie de comunión, entre los principales consultores de las mesas, respecto de lo que se espera que crezca el PBI el próximo año en línea con la proyección del FMI del 5%. Hoy, ven a la economía que se desenvuelve a dos velocidades, y así se conforman los equipos de los sectores ganadores y perdedores. Si hay que apostar al caballo del comisario mejor estar vinculado con el agro, hidrocarburos, energía, minería y algo de real estate, el resto la peleará y algunos con riesgo de sucumbir y llegar con la lengua afuera para las próximas legislativas.

Un operador argentino radicado desde el 2001 en Wall Street les contaba informalmente a unos viejos colegas de andanzas de los ’90 que, tal cual ocurría con la grieta en las mesas familiares y de sus amigos en Argentina, la sociedad estadounidense era un fiel espejo de ello. Les aportó un dato, según una encuesta, un 20% planeaba saltarse la tradicional reunión festiva para evitar incómodas interacciones familiares, algunos se van de vacaciones y otros la pasarían solos o con algunos amigos con ideas afines. Al parecer el dato provenía de un sondeo de Prolific, una tecnológica de California, que encuestó a más de 2.000 residentes de EE.UU. de distintas edades, géneros y etnias, y el 96% dijo sentirse seguro de sus decisiones electorales y no estar arrepentido, y un 22% informó una mayor polarización dentro de las familias después de la elección, porcentaje que entre los votantes más jóvenes, de entre 18 y 24 años, se elevó al 36%. Por lo visto habrá sido un Thanksgiving agrietado. Para darle contexto al sondeo, un 62% desaprobaba la gestión Biden pero Trump tenía un nivel de desaprobación del 58%.

Después de hablar de estas minucias intercambiaron visiones sobre el caos político francés que elevó la prima de riesgo del bono galo a 10 años a los niveles más altos desde la crisis del euro, lo que redundó en curiosidades como que hubo más demanda por la deuda griega que la francesa. Desde Wall Street consideraron que el peor escenario dejaría una Francia sin capacidad de reducción presupuestaria, sin gobierno (a la espera de un sustituto propuesto por Macron pues las elecciones parlamentarias no se podrían convocar hasta después de un año de los comicios anteriores) e incumpliendo las normas fiscales comunitarias dado que se prorrogarían los presupuestos actuales; esto haría que Moody´s y Fitch rebajaran el rating de la deuda soberana francesa lo que presionaría al diferencial francés, posiblemente convergiendo con el spread italiano que actualmente ronda los 120 puntos básicos. Un dato no menor aportó el expatriado: la proporción de tenedores internacionales de bonos soberanos franceses alcanza el 50%, es la más alta que otros países como Italia (20%) o España (40%), lo que podría generar una mayor volatilidad en el corto plazo. Para tener en cuenta. Pero también el panorama político y social fue foco de la atención del expatriado. Sus colegas, con los últimos sondeos en mano, le comentaron que el tema del consumo trepaba en el ranking de preocupaciones de la gente. Ahora la pobreza lideraba seguida del sistema político y el desempleo, y muy detrás quedaron las tarifas, la seguridad y la inflación. La polarización sigue al orden del día con un tercio para la Libertad Avanza y otro para Unión por la Patria, por eso en Wall Street, según el interlocutor argentino, lo que preguntan es sobre lo que pasaría si Axel Kicillof o Cristina sacan más votos a nivel nacional que el oficialismo en octubre 2025, un escenario que hizo temblar a sus colegas locales, que aún no habían tomado ganancias. Quedó en claro que Buenos Aires será la clave. Para los inversores internacionales cómo quede el mapa político en octubre 2025 es su faro.

En un encuentro de cierre de fin de año, que junto a varias generaciones del mercado local, celebraron la performance de bonos y acciones, no vista en décadas. Dado el perfil de los comensales las opiniones se dividían entre quienes están más próximos a recoger el barrilete y contar billetes y los que quieren mantener las posiciones por el verano. Claro que, conscientes del efecto FOMO -nadie que quiere perder nada- que mantuvo al dente el rally, sobre todo de las acciones locales, surgen las dudas si no tomar ganancias y ver qué pasa. Pero como se trata de amantes del riesgo, son pocos los que manifestaron que era el momento de dar un paso al costado. Lo que sí, el organizador del encuentro, un legendario ex cambista devenido en exitoso “developer” inmobiliario, alertó sobre varios precios que lucen exuberantes ante el contexto macro. Este experto comentaba lo barato que estaba pedir un crédito en dólares en comparación con lo que era financiarse “crossover”, era para aprovechar. Ahí saltó un joven operador que recurriendo a unos dichos de un colega, conocido como “El oso”, lo que estaba pasando en el mercado financiero local era como cazar en el zoológico, y puso como ejemplo el caso de un banco privado que tomó dólares al 4,7% versus bono a 2 años del Tesoro de EE.UU., calificado como AAA, al 4,20%. Si los inversores entendieran el riesgo, la historia sería distinta. Según amplió, dicho banco tomo solo 30 palos a 6 meses pero tuvo ofertas por 87 palos a la tasa de corte. Todavía hay mucha plata ociosa que ingresó vía Blanqueo y está estacionada en los bancos y se espera se canalice en préstamos en 2025. Por lo pronto, un comensal muy activo en el negocio de las ON señaló que el boom se estaba desacelerando.

A la hora de los postres y el whisky, algunos opinaron que la tasa Badlar podría ser la próxima vedette con bancos demandando pesos a los clientes ofreciendo mejor tasa. Uno citó que el bono Consolidación 2029 en pesos (PR17) a 75% de paridad luce un atractivo destino para estacionar pesos. El “carry” no podía estar ausente de este encuentro gastronómico. Un análisis recogido entre malta y malta, apuntó a que la última licitación del Tesoro le había puesto un techo a las tasas en el mercado secundario de las LECAP, explicaron que por ejemplo la tasa de la Letras mayo 2025 (S16Y5) había cortado a 2,95% apenas por encima del secundario mientras el nuevo bono capitalizable BONCAP (T16F3) lo había hecho al 2,6% por encima del BONCAP T15D5 y en línea con el BONCAP T15O5 reflejando un buen premio (contemplando que el Gobierno acierte con la desinflación). Un experto del mercado de pesos, explicó que la reciente suba de las tasas de las LECAP estuvo vinculada con la tasa de las LEFI más que los últimos datos inflacionarios, porque brindaban un mejor rendimiento que las letras cortas. Ahora bien, según la visión de otro colega se podría seguir viendo presión sobre las tasas hasta que el BCRA no ajuste la tasa de las LEFI o bien los tenedores de LECAP cortas quieran hacerse de parte del premio del BONCAP más largo. Sin embargo, reconoció que había un riesgo, además del de la desinflación, y era que en la próxima licitación de mediados de diciembre como los vencimientos son similares al de noviembre lleve al mercado a esperar nuevos premios. Y hablando de galardones, uno de los presentes era consolado ya que estaba nominado para el CFO del 2024 de BDO, pero el premio se lo llevó finalmente Manuel Trigas (Newsan).

Hubo otro encuentro muy comentado en la semana, un desayuno en Puerto Madero más un conference call organizado por dos bancos de inversión globales, uno de ellos muy activo en el mercado de deuda argentina. Según los anfitriones, y a diferencia de la experiencia del gobierno de Cambiemos, por lo visto hasta ahora el gran “carry” aún sigue estando en manos de inversores locales. Desde Wall Street recordaron que si bien el stock de deuda en pesos en poder del mercado era similar en términos de dólares, más de 90.000 millones, en la época de Mauricio Macri casi un tercio estaba en manos de no residentes, en cambio, ahora ni llega al 5%. Se sospecha que cuando se conozcan los números del tercer trimestre este porcentaje será mayor, pero nunca de la magnitud vivida en esos años de Cambiemos. De todos modos, la pregunta siempre sigue siendo la misma: ¿qué pasa si estos inversores deciden desarmar el “carry”? Nadie arriesgó ningún pronóstico, porque eran todos sobrevivientes de varias corridas, no solo cambiarias. Según datos del BNM, el relevamiento diario de flujos mostraba que el sentimiento priorizaba el “carry” y el “value”. En el G10 hubo compras moderadas de yenes, dólares y coronas danesas y compras leves de libras y francos suizos, y ventas moderadas de dólares canadienses, euros, dólares neozelandeses y australianos, y de coronas suecas; mientras que en la región hubo compras moderadas de pesos colombianos y ventas ligeras de pesos chilenos, mexicanos y soles peruanos. En cuanto al mercado de renta fija, en el G10 hubo compras moderadas de Estados Unidos con ligeras compras de Japón, ventas significativas de la Eurozona y Nueva Zelanda, ventas moderadas de Canadá y ligeras ventas de Australia, Suecia, Gran Bretaña y Dinamarca. En la región, se registraron compras significativas de Argentina con ligeras ventas de Perú, Chile y Brasil; y ventas significativas de Colombia y ventas moderadas de México.

También hablaron de la Cumbre Blockchain de América del Norte en Dallas, Texas, de la que participó el ex primer ministro canadiense Stephen Harper quien se reflexionó sobre el papel que desempeña la clase media a la hora de ganar elecciones. Ya en su libro “Right Here, Right Now” de 2018, el primer ministro había instado a sus correligionarios conservadores a centrarse en soluciones pragmáticas a los problemas cotidianos que enfrenta la clase media, porque esa era la clave para ganar un cargo electivo. Sin duda, lo ocurrido en EE.UU. le dio la razón, ya que Trump ganó abrumadoramente el voto de quienes no tienen educación universitaria y de quienes ganan entre 30.000 y 49.000 dólares. Fustigó a su colega Justin Trudeau por haber priorizado las cuestiones sociales por sobre las soluciones a los problemas de la clase media. Dijo que durante el gobierno de Trudeau, el crecimiento anual del PBI per cápita fue en promedio de apenas el 0,3% por lo que los canadienses son ahora significativamente más pobres que sus homólogos estadounidenses. Brindó algunos números que le vendrían como anillo al dedo a Milei en su cruzada desreguladora: las regulaciones federales cuestan aproximadamente 2,1 billones de dólares cada año en EE.UU., lo que representa alrededor del 7% del PBI, según el Competitive Enterprise Institute (CEI). Esto supone una importante presión para los hogares de clase media. El CEI estima que el hogar estadounidense medio paga más de 14.500 dólares anuales en impuestos regulatorios ocultos, cifra superior a lo que gasta en casi todos los demás gastos, salvo la vivienda. De ahí la decisión de Trump de crear el Departamento de Eficiencia Gubernamental (DOGE), copresidido por Elon Musk y Vivek Ramaswamy, para aliviar esta carga.

Y hablando del bitcoin y el oro, en el fórum se presentó el pronóstico de Goldman Sachs que podría alcanzar los 3.000 dólares la onza a fines de 2025, respaldado por la demanda de los bancos centrales, las tensiones geopolíticas y los inversores que se protegen contra la volatilidad económica. Como justo el evento fue previo al Thanksgiving, y en línea con los comentarios de la clase media, un gestor comentó que el costo de la comida de Acción de Gracias era un 19% más alto que hace cinco años, lo que pone a prueba los precios comercializables y no comercializables. Sin embargo, hay un factor que este año juega a favor de los consumidores estadounidenses y es que el precio del pavo, que representa la mayor parte del costo de la cena de Acción de Gracias (44%), cayó un 6% a pesar de que la oferta está en su nivel más bajo desde 1985, con solo 205 millones de pavos criados (la gripe aviar afectó tanto a las granjas de pollos como de pavos en 2024). Claro que también entran a terciar las importaciones de pavo, un tema ahora que se vienen más aranceles ya que los mayores exportadores de pavos a EE.UU. son Canadá y Chile. Volviendo a los mercados financieros, durante los coffee break se habló mucho de las necesidades de liquidez para fin de año, que correlacionan con el aumento en las tenencias de efectivo.

Ambito Financiero

NacionalPolítica & Economía

Dólar en debate: pese al superávit fiscal, advierten que el déficit de divisas pone en duda la estabilidad cambiaria

En el Gobierno sostienen que el «rojo» en la cuenta corriente no es un problema ya que se trata de transacciones entre privados.

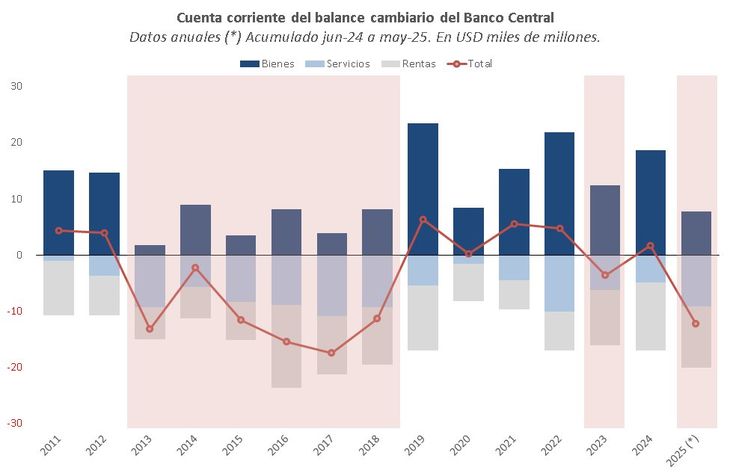

El creciente déficit de cuenta corriente encendió el debate público en los últimos meses sobre la sostenibilidad de esta dinámica que refleja la falta de dólares. Si bien desde el Gobierno justifican que esto no es un problema debido a que hay superávit fiscal, muchos economistas advierten que el orden en el segmento en pesos ayuda pero no garantiza la estabilidad en el plano externo.

La semana pasada, el INDEC informó un déficit de cuenta corriente de más de u$s5.000 millones, explicado fundamentalmente por un «rojo» de u$s4.502 millones en servicios, la cifra negativa más profunda desde que hay registros. Asimismo, el resultado en servicios tiene su principal origen en el boom de turismo en el exterior, incentivado por el atraso en el tipo de cambio.

Fuente: Gerencia de Estudios Económicos del Banco Provincia.

Los recientes datos del Banco Central (BCRA) fueron en el mismo sentido. Entre enero y mayo el déficit de servicios acumulado alcanzó los u$s4.915 millones, número que ya superó al registrado en todo 2024. El principal grifo de salida de divisas fue el del concepto «Viajes, pasajes y otros pagos con tarjeta» con casi u$s4.100 millones.

En cuanto a los bienes, se destaca el crecimiento que vienen arrojando las importaciones, en el marco del dólar barato y la apertura comercial. El sector que más divisas viene consumiendo en términos netos, según los datos del INDEC, es el automotriz.

El Gobierno asegura que el déficit de dólares no es preocupante

El ministro de Economía, Luis Caputo, aseguró que, si bien el Gobierno le presta atención a la cuenta corriente, el déficit no representa una preocupación e incluso es algo «necesario», dado que es el resultado de transacciones entre privados y no de un exceso de pesos generado por un Estado fiscalmente irresponsable.

En el marco de una exposición para el Summit 2025 del IAE, el funcionario puso como ejemplo el de una persona que compra dólares porque se quiere ir de viaje con su familia, y otra que quiere vender porque quiere pagar el alquiler. «Los dos están contentos con su transacción», sostuvo.

¿El superávit fiscal garantiza la estabilidad externa?

Al respecto, un informe de la Gerencia de Estudios Económicos del Banco Provincia coincidió parcialmente en que el superávit fiscal ayuda a darle sostenibilidad a las cuentas externas fundamentalmente por tres canales: 1) porque modera el crecimiento de la demanda interna y por tanto de las importaciones, 2) porque el sector privado tiene los pesos que «desea», y la cantidad de dinero se acerca al equilibrio, de modo que no hay pesos excedentes esperando para correr al dólar y 3) porque la deuda no debería aumentar dado que no hay déficit fiscal que financiar.

Sin embargo, la entidad remarcó que la «la apreciación cambiaria acelera el crecimiento de las importaciones» y que el estancamiento de las reservas crecen «complica la relación pesos/dólares». En ese sentido, si bien la economía puede tener los pesos para afrontar las diferente demandas (tanto para importaciones, como para viajes o pagos de deuda), el problema para el Provincia es que faltan los dólares, razón por la cual el riesgo país no arroja grandes mejoras.

«El orden del superávit fiscal se pierde por el desorden de la apreciación cambiaria. El déficit de cuenta corriente puede sostenerse mientras haya dólares para financiarlo, sea crédito o reservas. Pero, si el mercado no se reabre y las reservas no crecen, no importa si el desequilibrio responde a inversiones, consumo o turismo: importa que los dólares no están», alertaron.

La opinión de los economistas

Ante la justificación oficial, los economistas se preguntan por qué el Estado no puede gastar más pesos de los que ingresan, pero la economía puede gastar más dólares de los que genera genuinamente.

Gonzalo Carrera, economista de la consultora Equilibra, coincidió con el análisis del Provincia en que el superávit fiscal es una condición necesaria para alivianar las cuentas externas, por que ayuda a reducir la presión sobre la demanda de divisas, pero no una condición suficiente.

«El déficit de cuenta corriente que tenemos hoy todavía no es no es tan abultado como el de 2017-2018, pero se da en un contexto donde no tenés reservas, cosa que sí tenías en esos años», dijo el magíster y docente en la Universidad de Buenos Aires (UBA). En ese sentido, marcó la relevancia de contar con un mayor stock de reservas para suavizar cualquier shock que pueda llegar a venir.

En paralelo, Carrera agregó la comparación en materia de financiamiento externo, que hoy no existe y si existió hasta comienzos de 2018. En ese sentido, marcó que es más preocupante la tendencia a mediano plazo que el nivel actual, teniendo en cuenta que el camino elegido por el oficialismo parece ir hacia una mayor necesidad de financiamiento sin un mercado de crédito dispuesto ya a financiarlo.

/ámbito

NacionalPolítica & Economía

Orrego y 21 gobernadores pidieron hacer coparticipable el impuesto a los combustibles líquidos

Piden que el 14,29% quede en el Tesoro Nacional, el 57,02% se distribuya entre las provincias y el 28,69% se destine a la ANSES para cubrir obligaciones previsionales.

22 gobernadores del país, entre ellos Marcelo Orrego, junto a senadores del Congreso, firmaron un proyecto de ley que busca que el producido del Impuesto a los combustibles líquidos sea coparticipable con las provincias de la Argentina.

En el articulado del texto que cuenta con la firma los mandatarios provinciales, se propone una modificación del artículo 19 de la ley 23.966 que establece la forma de distribución del Impuesto a los Combustibles Líquidos.

El proyecto fija que los fondos de este impuesto “se distribuirán de la siguiente manera: a) Tesoro Nacional: 14,29%. b) Provincias: 57,02%. c) Sistema Único de Seguridad Social, para ser destinado a la atención de las obligaciones previsionales nacionales: 28,69%”.

En la misma iniciativa se prevé modificar el artículo 20 y establece que los fondos que corresponden a las provincias según lo previsto en el artículo anterior se distribuirán en un 25% en partes iguales entre las provincias y Ciudad Autónoma de Buenos Aires. En tanto que el 75% restante se repartiría de acuerdo a los porcentajes de coparticipación provincial que están fijados en la Ley 23.548.

En los fundamentos del proyecto, los firmantes explicaron que los fondos en cuestión eran administrados por el Gobierno nacional, pero tenían afectación específica y se financiaban en gran parte con impuestos que no le eran propios. Bajo esa premisa, aseguraron que el cambio propuesto no impactaba negativamente en las finanzas públicas nacionales.

La iniciativa también se enmarcó en el plan de reorganización administrativa y eliminación de entes extrapresupuestarios que había impulsado el Ejecutivo nacional a través de la Ley Bases. Los gobernadores y senadores argumentaron que, en el actual contexto fiscal, resulta difícil sostener mecanismos de distribución tan segmentados, y que es necesario redirigir esos recursos hacia funciones esenciales como educación, salud, seguridad y justicia.

Finalmente, señalaron que la nueva propuesta fortalecía el federalismo, respetaba los criterios de coparticipación vigentes y no afecta la sustentabilidad económica del Estado nacional. Por ello, solicitaron el acompañamiento del Congreso para su aprobación.

/C13

NacionalPolítica & Economía

Cristina Kirchner sobre la visita de Lula: “Fue un acto político de solidaridad”

La expresidenta recibió al mandatario brasileño que se encuentra en el país para participar de la cumbre del Mercosur y destacó que la visita “fue mucho más que un gesto personal”. “Lula también fue perseguido, también le hicieron lawfare hasta meterlo preso, también intentaron callarlo. No pudieron. Volvió con el voto del pueblo brasileño”, recordó. Además, señaló que la Argentina vive un “terrorismo de Estado de baja intensidad”.

La expresidenta Cristina Fernández de Kirchner recibió en San José 1111 al presidente de Brasil, Luiz Inácio “Lula” da Silva, y destacó que su visita “fue mucho más que un gesto personal: fue un acto político”. “Lula también fue perseguido, también le hicieron lawfare hasta meterlo preso, también intentaron callarlo. No pudieron. Volvió con el voto del pueblo brasileño y la frente en alto”, recordó.

“Terrorismo de Estado de baja intensidad”

La expresidenta señaló que “los ojos del mundo” miran al país porque atraviesa una situación de “terrorismo de Estado de baja intensidad” como consecuencia de la “deriva autoritaria” del Gobierno de Javier Milei.

“Nos costó demasiado construir la democracia argentina como para permitir que ahora, paso a paso, la desmantelen. Sin embargo, esa misma democracia hoy está siendo vaciada desde adentro por un Gobierno que se dice ‘libertario…pero que solo le da libertad a los más ricos”, apuntó.

Para ejemplificar, CFK mencionó el caso de las detenciones de Alexia Abaigar, Eva Mieri y otras tres personas acusadas de haber puesto excremento y una pancarta frente a la casa del diputado José Luis Espert. La expresidenta afirmó que las mujeres, todas ellas militantes y peronistas, fueron detenidas por orden de la ministra de Seguridad, Patricia Bullrich, a pedido de Espert.

/P12

-

![]() Sociedad 2 meses ago

Sociedad 2 meses agoUn nene de 8 años fue a jugar con amiguitos pero no volvió: apareció a las 4 de la madrugada a 3 kilómetros de su casa

-

![]() Sociedad / Actualidad 2 meses ago

Sociedad / Actualidad 2 meses agoConmoción en Tribunales: la madre de Lucía Rubiño tomó la palabra

-

![]() Sociedad / Sucesos 2 meses ago

Sociedad / Sucesos 2 meses agoEl menor que mató a mazazos a una jubilada en Capital sigue con sus padres

-

![]() Espectáculos 2 meses ago

Espectáculos 2 meses agoSe separaron Laurita Fernández y Claudio Brusca: «Él no se la veía venir»

-

![]() Sociedad / Sucesos 2 meses ago

Sociedad / Sucesos 2 meses agoQuién era la joven que murió en el Hospital Rawson e investigan su caso por presunta mala praxis

-

![]() Sociedad / TV BRICS 2 meses ago

Sociedad / TV BRICS 2 meses agoDíaz-Canel rinde homenaje a las víctimas de Leningrado en el monumento a la Madre Patria durante su visita a San Petersburgo

-

![]() Espectáculos 2 meses ago

Espectáculos 2 meses agoLa inesperada pelea en vivo entre Ángel de Brito y Yanina Latorre: «A mí me resbala»

-

![]() Espectáculos 2 meses ago

Espectáculos 2 meses agoCecilia Insinga reconoció la infidelidad de Diego Brancatelli con Luciana Elbusto: «El despecho que produce que no te elijan»